Invester din opsparing og få samme gode afkast som din pension med VækstOpsparing

VækstOpsparing er til dig med frie midler

VækstOpsparing er et tilbud til dig, der har en almindelig opsparing, som du ønsker at investere på samme måde som Vellivs pensionsprodukter med stor risikospredning og mulighed for attraktive afkast. For at VækstOpsparing passer til dig, så skal du bo i Danmark, være mellem 18 og 76 år* og have en investeringshorisont på minimum 3 år. Det betyder du skal kunne undvære pengene i en 3-årig periode - du kan dog til enhver tid vælge at få udbetalt en del af eller hele din opsparing. Start nedenfor og få en anbefaling, inden du beslutter dig for, om du vil oprette en VækstOpsparing.

Når du vil oprette en VækstOpsparing, skal du svare på nogle spørgsmål, så vi kan afgøre, om produktet er egnet til dig. Det kaldes en egnethedsvurdering og er et lovkrav, når man skal oprette et opsparingsprodukt i frie midler.

* De 76 år skyldes, at udbetaling skal ske senest ved 80 år og investeringshorisonten skal mindst være 3 år.

Dine fordele ved VækstOpsparing

Konkurrencedygtige omkostninger

Investeringer du ikke kan få andre steder

Bonus af din opsparing

Kort om investeringerne

I VækstOpsparing får du en stor risikospredning og mulighed for attraktive afkast. Nedenfor kan du læse mere om vores forvaltningstyper, risiko og automatisk nedtrapning.

Vores eksperter investerer med VækstOpsparing Aktiv opsparingen bredt i mange forskellige typer af nøje udvalgte investeringer – også i mere specialiserede investeringer som for eksempel ejendomme, alternative investeringer og virksomhedslån. Vi holder bogstavelig talt øje med udviklingen på finansmarkederne dag og nat og sammensætter den portefølje, der gerne skulle sikre dig det bedste risiko-justerede afkast. Desuden får du investeringer, du ikke kan få andre steder som privatperson, da vi også i aktivforvaltning investerer i unoterede selskaber og infrastruktur.

VækstOpsparing Index er et livscyklusprodukt med passiv forvaltning. Det henvender sig til dem, der vil minimere investeringsomkostningerne og ikke tror på værdien af aktiv forvaltning. Her følger investeringerne i stedet automatisk nogle bestemte indeks og består udelukkende af børsnoterede aktier og obligationer – inkl. eksponering i , emerging markets, small- og megacap aktier. Produktet er mere simpelt end Aktiv – til gengæld er investeringsomkostningerne lavere.

VækstOpsparing Aftryk er et produkt til dig, der ønsker at gøre en forskel med din pension. Investeringerne har et bredt bæredygtigt fokus og bidrager på forskellige måde med løsninger på de udfordringer verden står overfor.

Opsparingsproduktet er et konkurrencedygtigt alternativ til Vellivs øvrige investeringsmuligheder med samme langsigtede afkastforventninger, men med potentielt større udsving på kort sigt. Risikoen nedtrappes automatisk i takt med, at du nærmer dig udbetalingen af din pension.

Vælg den risiko, der passer til dig

Du vælger selv mellem lav, mellem og høj risiko, og om din opsparing skal være aktiv, indeks eller aftryk forvaltet.

Nedenfor kan du læse mere om vores forvaltningstyper af VækstOpsparing.

Du kan læse nærmere om investeringer og afkast i den detaljerede information for hver af de 9 investeringsprofiler, du kan vælge i VækstOpsparing. Se afsnittet nederst på denne side med overskriften ”Detaljeret information om produktet”.

Se aktivfordeling og risiko på din VækstOpsparing

Brug beregneren herunder til at se, hvordan fordelingen af investeringerne og dermed risikoen i din opsparing nedtrappes, ud fra den valgte forvaltningsform, risiko og tidshorisont.

Beregneren giver et risikotal, baseret på de oplysninger, du indtaster. Bliv klogere på hvad risikotallet betyder.

Få svar på ofte stillede spørgsmål

-

Hvordan indbetaler jeg?

Indbetalinger

- Det er muligt at lave indskud, men ikke løbende indbetaling (pt.).

- Du kan indbetale op til 500.000 kr. via konto-til-konto løsning fra Aiia Pay

- Vil du indbetale mere end 500.000 kr., sker indbetalingen via et FI-kort (indbetalingskort)

- Efterfølgende indbetalinger skal ske via vores ekstra indbetalingsløsning på hjemmesiden.

-

Hvad er minimumsbeløbet?

Du skal som minimum indbetale 18.000 kr. for at oprette en VækstOpsparing.

Når du har oprettet en VækstOpsparing, kan du efterfølgende indbetale når du vil via ”Straksindbetaling”. Minimumsbeløbet for efterfølgende indbetalinger er 1.000 kr.

-

Hvornår kan jeg hæve min opsparing?

Din VækstOpsparing kan på et hvilket som helst tidspunkt hæves helt eller delvist.

-

Hvad koster det at hæve fra min VækstOpsparing?

Ønsker du at få udbetalt din VækstOpsparing helt eller delvist før udløbsalderen, koster det et gebyr på 325 kr. i 2025. Er du fyldt 60 år, er der intet gebyr, hvis du ønsker at få udbetalt hele din opsparing før tid. Hel eller delvis udbetaling ved den aftalte udløbsalder koster ikke et gebyr.

-

Hvor meget kan jeg få udbetalt?

Ved en deludbetaling må du ikke hæve mere end, at der stadig står 12.900 kr. (2025) tilbage på din opsparing.

-

Hvor hurtigt kan jeg forvente min opsparing udbetalt?

Fra du beder om at få udbetalt din opsparing, til du har beløbet på din NemKonto, går der minimum 7 og op til 20 bankdage.

-

Hvordan nedtrappes min risiko?

I VækstOpsparing nedtrappes din risiko ligesom i VækstPension, når du nærmer dig din udbetalingsdato. I VækstOpsparing bliver hele opsparingen udbetalt ved den aftalte udbetalingsdato, så her starter nedtrapningen altid 15 år før. Uanset dit valg af risiko, så vil du altså få færre risikoaktiver hvert eneste år, hvis du ved oprettelsen vælger en investeringshorisont under 15 år.

Hvad spørger vi om? Og hvorfor skal vi bruge de oplysninger?

Årsagen til, vi spørger er, at vi bruger en del af oplysningerne i egnethedsvurderingen. Velliv indsamler følgende oplysninger i forbindelse med din oprettelse:

- Skattemæssige tilhørsforhold

- Opsparingsbeløb

- Investeringshorisont

- Gældsstørrelse i forhold til formue

- Erfaring med aktie og obligationshandel

- Din holdning til risiko, afkast og –stabilitet

Forvaltning - Hvor dine midler stammer fra (Løn, arv, etc.)

Omkostninger

Omkostningerne ved at spare frie midler op i VækstOpsparing er konkurrencedygtige med andre lignende produkter.

I korte træk er omkostningerne for VækstOpsparing:

-

Administrationsomkostningerne på VækstOpsparing er 0,2% pr. år for en opsparing på op til 500.000 kr. For den del af opsparingen, der overstiger 500.000 kr., er administrationsomkostningerne 0,1% pr. år, dog maks. 1.655 kr.

-

Investeringsomkostninger på mellem 0,56 – 1,18% pr. år afhængig dit valg af forvaltning, risiko og udløbsalder.

-

Vil du på et tidspunkt skifte investeringsprofil, er der et gebyr på 325 kr.

Detaljeret information om produktet

Du kan læse mere om investeringer, afkast, risiko og omkostninger i dokumenterne herunder, som indeholder de lovpligtige informationer for hver af de 9 investeringsprofiler som du kan vælge i VækstOpsparing. Se dine præcise vilkår i Pensionsoversigten, som du finder i "Indbakken" på velliv.dk/login.

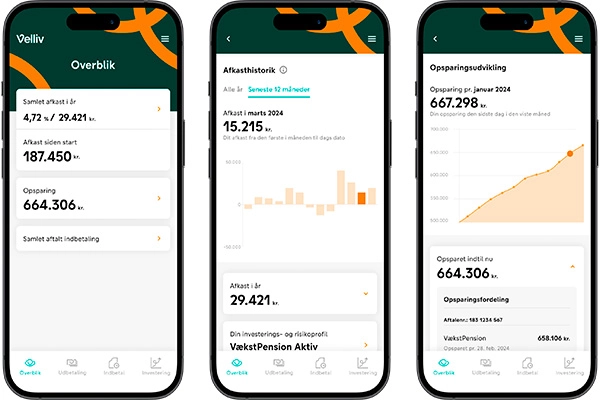

Følg din opsparing i Vellivs app

Når din opsparing er oprettet, kan du følge den i Vellivs nemme og brugervenlige app.

Du kan bl.a.

- Se udviklingen på din opsparing

- Se din investeringsform og risikoprofil

- Bede om udbetaling i appen

Du kan også følge din VækstOpsparing på Mit Velliv, hvor du kan ændre din investeringsprofil. Har du spørgsmål, kan du kontakte os direkte i appen.